Augmentation du taux d’usure au 4ème trimestre 2022 : une bonne nouvelle pour les emprunteurs

Depuis le 1er octobre 2022, le taux d’usure a été revalorisé par la Banque de France. Ce seuil d’usure, qui correspond au taux maximum légal d’un crédit immobilier, est passé de 2,57 % à 3,05 % pour un emprunt de 20 ans et plus. Qu’est-ce que le taux d’usure et à quoi sert-il ? Pourquoi est-ce que son augmentation est une bonne nouvelle pour les emprunteurs ? Avant de souscrire votre crédit immobilier, découvrez tout ce qu’il faut savoir sur le taux d’usure, élément indispensable à l’acceptation d’un prêt.

Qu’est-ce que le taux d’usure ?

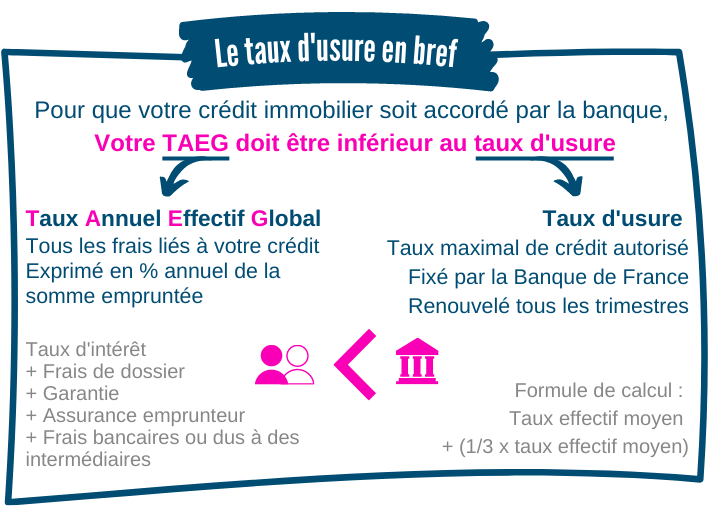

Le taux d’usure, également appelé le taux de l’usure ou le seuil de l’usure, correspond au taux maximum auquel un crédit peut être accordé.

En d’autres termes, le taux d’usure est le plafond du Taux Annuel Effectif Global (TAEG). C’est le taux maximum légal que les banques et autres établissements de crédit sont autorisés à pratiquer lorsqu’ils prêtent de l’argent en France.

Le TAEG comprend l’ensemble des frais liés à un crédit immobilier :

- Les intérêts bancaires de base,

- Les frais de dossier,

- Les coûts de l’assurance emprunteur,

- Les frais de garanties et tous les autres frais payés ou dus à des intermédiaires comme un courtier ou un agent immobilier.

Il n’existe pas qu’un seul taux d’usure. En effet, chaque catégorie de prêt définie par la Banque de France, se voit attribuer un taux d’usure spécifique. Les taux d’usure sont variables en fonction du type de prêt, du montant et de la durée de l’emprunt.

Pour en savoir plus, retrouvez les différentes catégories de prêt et leurs taux d’usure mis à jour sur le site de la banque de France.

BON A SAVOIR

Obligations légales pour souscrire un prêt immobilier : L’offre de prêt doit mentionner le taux annuel effectif global (TEAG) et ce taux ne doit pas dépasser le taux de l’usure.

À quoi sert le taux d’usure ?

Le taux d’usure joue un rôle de régulateur.

La Banque de France fixe un taux d’usure pour éviter les potentiels abus des banques et ainsi protéger les emprunteurs contre des taux de crédit excessifs.

Si les banques appliquaient des taux de crédits trop élevés, les consommateurs pourraient se trouver dans des situations financières difficiles et certains ne pourraient plus emprunter d’argent. À plus grande échelle, c’est même l’économie globale française qui pourrait être déstabilisée.

|

Vous souhaitez emprunter de l’argent pour acheter votre futur logement ? Découvrez notre simulateur de prêt immobilier et estimer votre capacité d’emprunt gratuitement et en 2 clics !

|

Augmentation du taux d’usure : pourquoi est-ce une bonne nouvelle ?

Afin que le taux d’usure soit toujours en accord avec le contexte économique, il est revu tous les 3 mois par la Banque de France.

Ce système a malheureusement montré ses limites ces derniers temps. Effectivement, dans un contexte économique « normal », réviser le taux d’usure tous les 3 mois est adapté. Cependant, en période d’inflation et de forte augmentation des taux de crédit, le mode de calcul du taux d’usure présente des inconvénients majeurs.

Ce taux a notamment bloqué le marché de l’immobilier depuis le début de l’année 2022. En effet, ces derniers mois, de nombreuses personnes se sont vu refuser leurs prêts immobiliers à cause du taux d’usure. Les prix des logements et les taux d’intérêts étant élevés, les emprunteurs se retrouvaient avec des Taux Annuel Effectif Global supérieurs au taux maximum auquel les banques peuvent prêter de l’argent.

Grace à la forte augmentation du taux d’usure au 1er octobre 2022, les conditions d’obtention de crédit redeviennent plus confortables pour l’emprunteur. Certains dossiers de prêt jusqu’ici refusés, parce que le taux d’usure était déconnecté de la réalité des taux immobiliers, seront à présent validés.

Il est à nouveau temps de devenir propriétaire plus sereinement.

Quel est le taux d’usure d’un crédit immobilier fin 2022 ?

Comme évoqué précédemment, les taux d’usures relatifs aux prêts immobiliers ont considérablement augmenté pour le 4ème trimestre 2022.

Par exemple, le taux d’usure pour un prêt immobilier à taux fixe d’une durée de 20 ans et plus est passé de 2,57 %, pour le troisième trimestre 2022, à 3,05 % pour le dernier trimestre.

Vous trouverez ci-dessous un tableau récapitulatif des derniers taux d’usure applicables au 1er octobre 2022 pour des crédits immobiliers.

Les taux d’usure par type de crédit immobilier pour le 4ème trimestre 2022

|

Type de prêt immobilier |

Taux effectif moyen en % appliqué par les banques au 3ème trimestre 2022 |

Taux d’usure en % applicable depuis le 1er octobre 2022 |

|

Prêt à taux fixe d'une durée inférieure à 10 ans |

2,27 |

3,03 |

|

Prêt à taux fixe d'une durée comprise entre 10 ans et moins de 20 ans |

2,27 |

3,03 |

|

Prêt à taux fixe d'une durée de 20 ans et + |

2,29 |

3,05 |

|

Prêt à taux variable |

2,19 |

2,92 |

|

Prêt relais |

2,55 |

3,40 |

Comment le taux d’usure d’un crédit immobilier est-il calculé ?

À la fin de chaque trimestre, la Banque de France calcule les taux d’usure pour le trimestre suivant et les publie dans le Journal officiel.

Le mode de calcul du taux d’usure est réglementé. Ce taux est établi selon la formule suivante : Taux effectif moyen + (1/3 x taux effectif moyen).

La Banque de France ajoute donc un tiers aux taux effectif moyen appliqué par les établissements bancaires lors du trimestre précédent.

Le résultat de ce calcul, le fameux taux d’usure, correspond au plafond pour le taux annuel effectif global (TAEG).

A retenir sur le taux d’usure et le TAEG

BON A SAVOIR

Si vous faites un prêt immobilier pour financier l’achat d’un logement sur plan (VEFA), les intérêts intercalaires ne sont pas à prendre en compte dans le calcul du TAEG.

Pour aller plus loin :

> Crédit immobilier : qu’est-ce que la délégation d’assurance ?

> Modèle de plan de financement pour votre achat immobilier

> Demander un crédit immobilier : comment faire en pratique ?